利率点阵图变化与股市走向

股市投资, 可以简单的买指数基金再坚守,傻乎乎赚钱。也可以通过深入理解金融市场的内在运行规律,来主动操控投资选择,并且在操作的过程中享受选择的快乐和挑战。金融市场说简单很简单,说复杂还真的非常复杂。最近的股市变化,主要受华尔街对联储利息率调整可能性预测变化的影响:华尔街通过联储释放出的信息在猜测联储的行为,结果自己在折腾自己。今天聊聊关于联储利率决定的利率点阵图问题,和它的变化对股市的影响。

利率点阵图是什么意思?和联储利息调整有什么关系?

ChatGPT

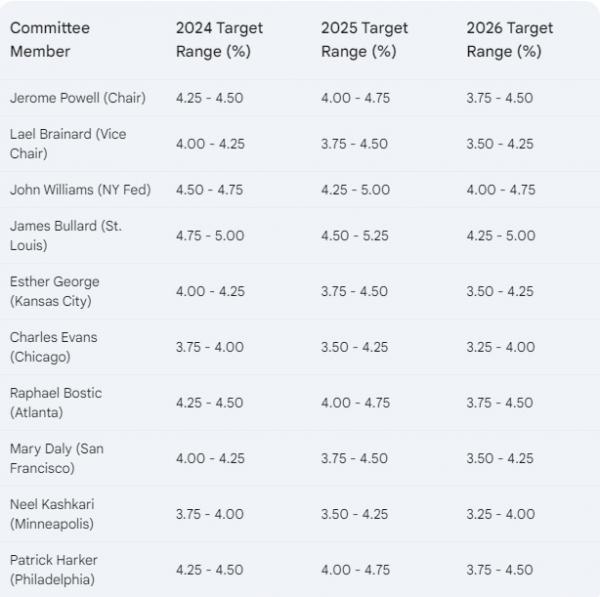

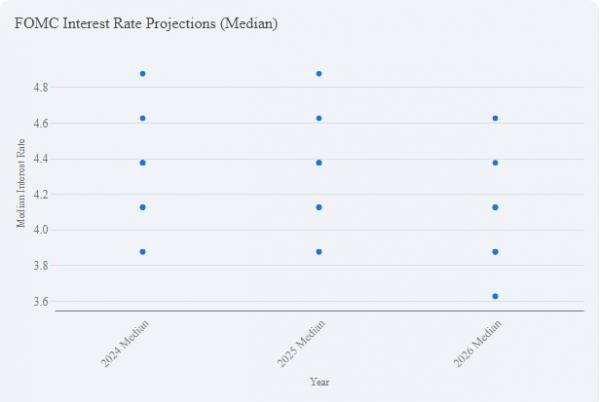

利率点阵图(Dot Plot)是美联储(Federal Reserve)发布的一个图表,用于显示每位联邦公开市场委员会(FOMC)成员对未来利率的预期。该图表以点的形式展示每位成员在未来几年的利率预测。

利率点阵图的组成

点的排列:每个点代表一位FOMC成员对未来某一年底利率水平的预测。

时间轴:横轴表示不同的时间点,通常包括当前年份和未来几年(例如,2024年、2025年、2026年),以及长期利率预期。

利率水平:纵轴表示联邦基金利率的百分比水平。

利率点阵图的意义

政策指导:利率点阵图提供了FOMC成员对未来利率路径的个人观点,从而反映了美联储内部对经济前景和货币政策的看法。

市场预期管理:通过公开利率点阵图,美联储可以影响市场预期,提供政策透明度。投资者和经济学家可以据此调整他们对未来货币政策的预期。

决策参考:点阵图帮助市场参与者了解未来可能的利率变化,并据此进行投资决策和风险管理。

利率点阵图与联储利息调整的关系

预期调整:点阵图反映了FOMC成员对未来经济形势的预期,如果点阵图显示未来利率将上升,市场可能会预期紧缩的货币政策,反之亦然。

政策路径:尽管点阵图显示的是各成员的个人预期,但它提供了未来货币政策走向的重要信号。实际利率调整会参考这些预期,但最终决定仍基于最新经济数据和宏观经济状况。

不确定性:点阵图并不是美联储的承诺,而是成员们的预测,因此,实际的利率调整可能与点阵图有所不同,具体取决于经济实际表现和新出现的数据。

示例

假设点阵图显示2024年底大多数成员预期利率在3.5%至4.0%之间,而当前利率为3.0%,这意味着美联储可能会在2024年逐步加息。而如果经济数据不及预期,实际加息幅度可能会低于点阵图的预期 (Mercatus Center) (Advisor Channel) (BEA)。

通过点阵图,市场可以提前获知FOMC成员对经济和通胀的看法,并据此调整投资策略和预期,进而影响市场行为。

联储的政策目标是什么,会不会受到选举年的影响,具体影响何在?

ChatGPT

联储的政策目标

美联储(Federal Reserve)的主要政策目标由《联邦储备法》确定,通常被称为“双重使命”:

最大化就业:实现尽可能高的就业水平,同时维持合理的失业率。

稳定物价:维持物价稳定,即控制通货膨胀,使其保持在一个适当的水平。

此外,美联储还负责维持长期的中等利率水平和金融市场的稳定。

政策目标和选举年的影响

美联储作为一个独立的中央银行,理论上应该不受政治压力的影响。然而,在选举年,美联储的决策可能会受到以下几个方面的关注和影响:

政治压力:尽管美联储独立于政府运作,但其政策决定会受到政治人物的关注,尤其是在选举年。政府可能会希望看到经济表现良好,以增加选民信心。例如,总统和国会可能会对美联储施加压力,要求其采取宽松的货币政策以促进经济增长和就业 (Mercatus Center) (BEA)。

公众期望:选举年期间,公众和媒体对经济政策的关注度增加。美联储的每一个政策决定都会被放大,并可能影响选民的情绪和市场的反应。这使得美联储需要更加谨慎地传达其政策意图,以避免市场的过度反应 (Advisor Channel)。

经济数据的解读:在选举年,经济数据的解读可能会受到更多的政治影响。例如,尽管美联储会基于经济数据作出独立的判断,但政治领导人可能会对数据进行不同的解读,以支持其竞选立场。这可能会导致美联储的决策受到更多的公众和市场关注 (Mercatus Center) (BEA)。

具体影响

政策延迟或调整:在选举年,美联储可能会更加谨慎地进行政策调整,避免被认为在支持某一政治立场。例如,他们可能会延迟加息或降息,以避免被解读为支持某一候选人或党派 (Advisor Channel)。

沟通策略:美联储在选举年可能会加强其沟通策略,以确保公众和市场准确理解其政策意图,避免误解和市场波动。美联储主席和其他官员可能会更频繁地发表讲话,解释其政策决策的依据和目的 (BEA)。

市场反应:选举年的政治不确定性和市场情绪可能会影响美联储的政策效果。市场可能会对政治事件和选举结果做出剧烈反应,进而影响美联储政策的传导机制。例如,如果选举结果导致市场预期发生重大变化,美联储可能需要调整其政策以应对新的市场环境 (Mercatus Center) (Advisor Channel) (BEA)。

结论

尽管美联储的政策目标在法律上不受政治影响,但在实际操作中,选举年确实会对其政策决策和市场反应产生一定的影响。美联储需要在保持政策独立性的同时,谨慎处理选举年带来的额外关注和压力。

美联储对今年的GDP成长率和今年的PCE(个人消费支出物价指数)及核心PCE的预测为何?明年呢?和年初相比,做了什么大的数据调整?

ChatGPT

美联储对GDP和PCE的预测

根据美联储最新的经济预测,以下是2024年和2025年对GDP增长率和PCE(个人消费支出)以及核心PCE的预测:

2024年

2025年

年初至今的数据调整

与年初的预测相比,美联储对2024年的GDP增长率进行了显著上调,从1.4%提高到2.1%。此外,核心PCE通胀率的预测也略有上调,从2.4%提高到2.6%。这些调整反映了美联储对经济增长前景和通胀压力的重新评估。

总结

美联储的最新预测表明,他们对经济增长的预期有所改善,特别是2024年的GDP增长率预期有明显上调。与此同时,核心PCE通胀率的上调显示出美联储对通胀压力的持续关注。这些预测和调整将影响未来的货币政策决定 (Home) (Home)。

最大可能性的第一次降息会发生在什么时候?

ChatGPT

根据最新的市场预测,美联储的首次降息预计将在2024年9月进行。虽然一些机构曾预计降息可能会在更早的时间段(如2024年3月或6月),但目前大多数市场参与者认为美联储将在9月份开始首次降息 (Morgan Stanley) (Morgan Stanley)。

这些预测基于对当前经济状况和通胀数据的分析。尽管美联储对2024年全年预计会有三次降息,每次25个基点,但具体的时间安排仍取决于未来几个月的经济数据和通胀趋势 (Visual Capitalist)。

如果联储开始降息,什么样的公司的股票将会获得最大的收益?

ChatGPT

如果美联储开始降息,通常以下类型的公司的股票可能会获得最大的收益:

1. 高成长性科技公司

原因:降息通常会降低融资成本,使得高成长性科技公司能够更容易地获得资本进行研发和扩展。此外,未来现金流的现值会提高,从而推高这些公司的估值。

示例:苹果、微软、亚马逊、谷歌、Nvidia等。

2. 房地产和建筑公司

原因:降息会降低抵押贷款利率,增加住房需求和房地产市场活动。建筑公司也会受益于更低的融资成本。

示例:D.R. Horton、Lennar、PulteGroup、Realty Income等。

3. 消费类公司

原因:降息增加消费者的可支配收入,刺激消费支出。零售、旅游和休闲等消费类公司通常会从中受益。

示例:沃尔玛、Target、迪士尼、Expedia等。

4. 金融类公司

原因:尽管银行可能会因净利差收窄受到负面影响,但整体市场活跃度和交易量增加可能会利好投资银行、资产管理公司和保险公司。

示例:摩根士丹利、贝莱德、高盛、JP摩根等。

5. 公用事业公司

原因:公用事业公司通常有稳定的现金流和高负债率,降息会降低其利息支付成本,提高盈利能力。

示例:NextEra Energy、Duke Energy、Southern Company等。

总结

降息通常会通过降低借贷成本、提高消费支出和刺激投资来推动经济增长,特别利好高成长性公司、房地产和消费类公司。此外,金融和公用事业公司也可能受益于更低的融资成本和更高的市场活动。

小公司呢?小盘股指数呢?

ChatGPT

如果美联储开始降息,小盘股和小公司股票也可能受益,具体原因如下:

小公司和小盘股的受益原因

融资成本降低:

原因:降息会降低小公司的借贷成本,使得它们更容易获得资金进行扩展、研发和日常运营。这对于资本密集型的小公司尤为重要。

影响:小公司可以通过低成本的借贷来扩展业务、提高生产能力和开发新产品,从而推动收入和利润增长。

经济环境改善:

原因:降息通常会刺激经济增长,增加消费者和企业的支出。这种经济环境的改善对小公司尤为有利,因为它们通常更依赖于国内市场和消费支出。

影响:经济的复苏和增长会增加小公司的市场需求,推动其销售和利润增长。

风险偏好增加:

原因:降息环境通常伴随着投资者风险偏好的上升,因为低利率使得债券等低风险投资的回报率下降,促使投资者寻求更高回报的股票投资。

影响:投资者更愿意将资金投入到风险较高的小盘股,从而推高其股价。

小盘股指数的潜在表现

小盘股指数(如Russell 2000)在降息周期中通常表现较好。以下是一些历史和理论依据:

历史表现:

数据:历史数据表明,在降息周期中,小盘股指数往往表现优于大盘股指数。这是因为小盘股更容易受益于融资成本的降低和经济活动的增加。

例子:在2000年代初和2008年金融危机后的降息周期中,小盘股指数都显示出了显著的上涨。

理论依据:

经济周期:在经济复苏和扩张阶段,小盘股由于其高增长潜力和敏捷性,往往能比大公司更快地抓住市场机会,从而实现更高的增长率。

投资者偏好:降息环境下,投资者往往更倾向于风险较高的小盘股,期望获得更高的回报率。

总结

降息通常会对小公司和小盘股产生积极影响,主要是通过降低融资成本、改善经济环境和增加投资者的风险偏好来实现。小盘股指数在降息周期中通常表现优异,是投资者在低利率环境下的一个重要选择。投资者可以通过关注小盘股ETF(如IWM - iShares Russell 2000 ETF)或直接投资于有潜力的小公司股票来获取收益。