黄金涨、美股飙!美国玩了一场化债魔术

2025年,全球投资市场出现一个令人困惑又兴奋的现象,”避险”资产黄金(2025年初至今涨幅约在30%~40%。 ),与风险资产美股同时创新高(2025年可望连续第三年逾20%涨幅)。

理论上,黄金上涨代表市场担忧通胀、战争或系统性风险; 而美股上涨则意味投资人对经济成长与企业盈利的乐观预期。 当这两者同时飙涨,市场的讯号变得混乱,很多人都想问:这究竟是经济基本面的繁荣,还是资产价格的通胀?

最新美国官方数据指出,美国联邦政府债务的累积速度再创历史纪录,总国债规模首次突破38万亿美元。 而美联储从升息、缩表,到如今暗示结束紧缩政策,甚至重启宽松降息,意味着“高利率时代”难以长久。

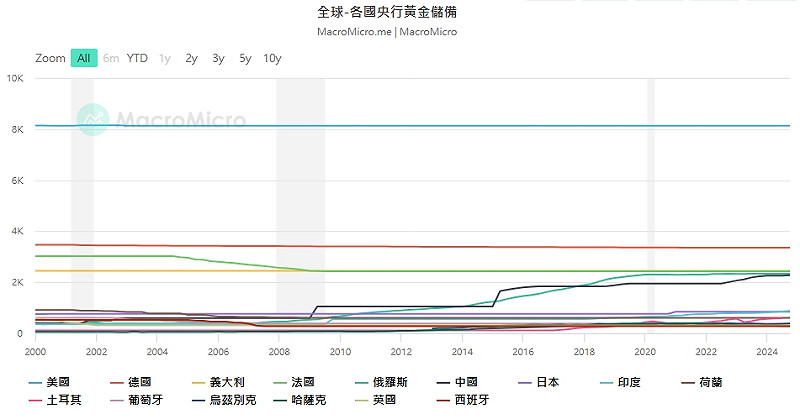

自2010年以来,拥有最多黄金储备量的7大国分别为美国、德国、意大利、法国、俄罗斯、中国、日本,约占全球储备量的六成(下图一)。 然而,全球黄金储备最多的国家是美国,其储备量超过8000吨。 换句话说,黄金涨得越高,受益最大仍是美国。 当金价上升,美国的资产负债表在账面上反而更加稳固。 也就是美国也不怕各国买、囤黄金,反而乐见金价上涨,因为那会让它的实质偿债负担更轻。

美股与黄金同涨

2025年上半年,美股在 AI、能源与国防等板块带动下再创历史新高。 这背后有两个结构性原因如下。

当新兴市场货币疲弱、欧洲经济低迷时,美国依旧是相对安全的资金港湾。 部分国际投资者在避险的同时,仍选择配置美国科技股,与大型蓝筹企业,如苹果与可口可乐公司。

美股数据照。 图:达志影像/美联社(资料照)

另外,美国政府持续发债支撑财政,虽推高通胀风险,但同时也将大量流动性导入资本市场,推升股价估值。

于是,出现一个看似矛盾、实则合理的现象:黄金因货币贬值预期上涨,美股则因流动性泛滥上涨。 这不是经济基本面的繁荣,而是资产价格的通胀。

美国欠全世界的钱,最终由债主与持有美元资产者承担。 当美债价格下跌、美元走弱,外国主权基金与央行外汇储备承受亏损。 美元购买力下降时,美国可用贬值后的钱偿还升值时的债,透过通胀与货币贬值,悄然削减自身债务负担,形成制度化的债务转嫁。 换言之,美国也利用通胀与货币贬值,在无声无息中“重置”自己的债务负担。

全球央行储备黄金走势图。 图: 撷取自财经M平方(macromicro.me)

资产通胀时代的生存策略

然而,面对高位市场,追高同样危险。 投资人应从以下三个角度审视自己的资产配置:

通胀防御配置:配置部分黄金、商品或实体资产,以对冲货币风险。

流动性风险管理:持有美元现金仍具战略意义,但比例需动态调整。

估值纪律:美股的泡沫风险确实存在,投资人宜聚焦具真实盈利、现金流稳定的企业,而非仅追逐题材股。